Erfahren Sie alles über die Vor- und Nachteile, die Kosten und die Anbieter der Zahlungsart Online-Überweisung.

Lassen Sie sich kostenlos beraten!

Die Kreditkarte ist weltweit das am Meisten verbreitete Zahlungsmittel nach dem Bargeld. Dadurch ist diese Zahlungsart für international ausgerichtete Online-Shops unverzichtbar.

Die Kreditkarte ist aber auch für Deutschland eine sehr wichtige Zahlungsmethode und wird von vielen Online-Shoppern gerne als Zahlungsmittel eingesetzt.

In Deutschland sind VISA, MasterCard und American Express am bekanntesten. Derzeit sind ca. XXX Mio. Mastercard-, XXX Mio. Visa- und XX Mio. AmericanExpress-Karten für Konsumenten in Deutschland ausgestellt. Weitere Kreditkarten-Marken sind Diners Club, JCB (Japan Credit Buro), Discovery (USA), CUP (China Union Pay)

Die Kreditkarte steht für ein spezielles Konto bei einem Kreditkarten Issuer (der Bank, die Kreditkarten an Verbraucher herausgibt). Neben Kreditkarten gibt es auch Debit-Karten, die im Gegensatz zur Kreditkarte direkt mit einem Girokonto verknüpft sind. Für die Zahlung mit einer Kredit- oder Debit-Karte am POS (Point of Sale) dient die Karte (meist Plastik) als Identifikation. Online wird das Konto durch die Kreditkartennummer, das Ablaufdatum der Karte und den Namen, auf den die Karte ausgestellt ist, identifiziert. Online und für telefonische Bestellungen wird zusätzlich noch eine Kartenprüfziffer (meist einfach als CVC oder CVV bezeichnet) abgefragt.

Zur besseren Absicherung vor Missbrauch der Kreditkarte für Betrug im Internet wurden in den letzten 25 Jahren zusätzliche Sicherungsverfahren durch die Kreditkarten-Marken eingeführt und weiterentwickelt. Mit der PSD2 ist in Europa die 2FA (Zweifaktor Authentifizierung verpflichtend eingeführt worden. Das aktuelle Verfahren der Kartenmarken ist EMV 3DS (3-D Secure in der Version 2.x, wobei x für stetig weitere neue Versionen mit neuen Anforderungen und Funktionen steht). Weitere Informationen zu 3DS / EMV 3DS gibt es hier.

Im Rahmen einer Zahlung (eingeleitet durch den Händler) per Kredit-/Debit-Karte wird geprüft, ob die Nummer gültig ist, die Karte als verloren oder gestohlen gemeldet ist und das Guthaben / Limit für die Zahlung ausreichen. Online wird zusätzlich eine Prüfung zur Authentifizierung des Karteninhabers vorgenommen (2FA / 3D Secure). Auf Basis einer erfolgreichen Prüfung wird der Zahlungsbetrag reserviert oder gleich gebucht. Falls die Zahlung nicht gleich gebucht wurde (zum Beispiel, weil die Ware noch nicht versendet wurde), muss die Buchung (auch Capture genannt) durch den Händler separat angestoßen werden.

Der Händler braucht für die Zahlungsabwicklung mit Kreditkarte einen Kreditkarten Acquirer. Der Acquirer ist für die Auszahlung der Umsätze an den Händler, die Rückbuchung bei Gutschriften an den Konsumenten, die Abrechnung der Kreditkartengebühren mit dem Händler und der Einhaltung der Regelwerke durch den Händler verantwortlich.

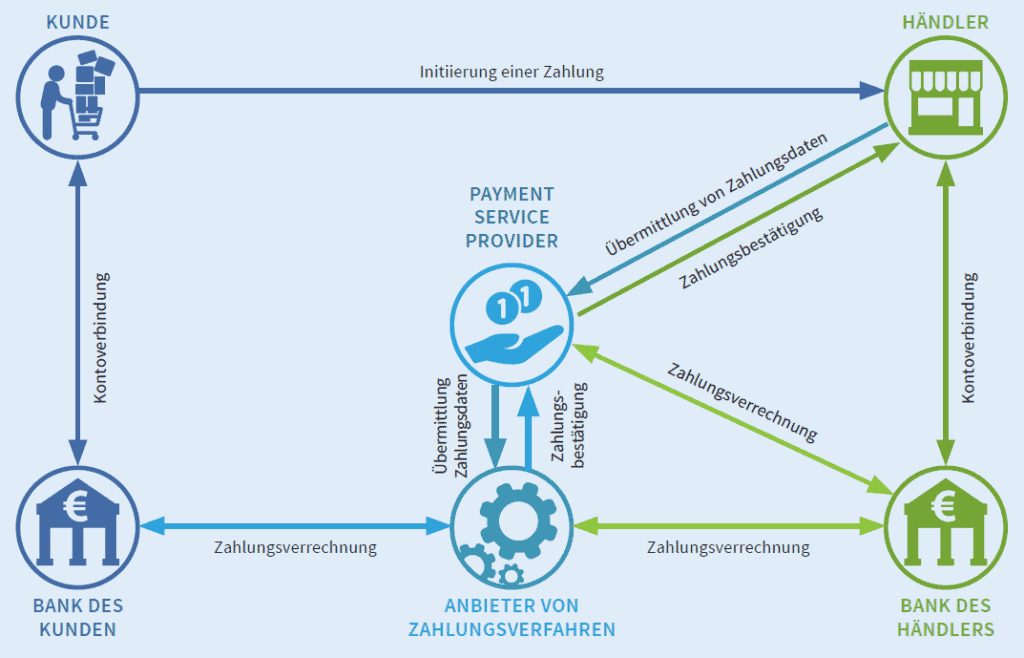

Neben dem Konsumenten (Zahlenden) und dem Händler (Zahlungsempfänger) gibt es für die Durchführung von Kreditkartenzahlungen einige weitere Teilnehmer. Diese sind:

Das Zusammenspiel von Karten-Marken (Anbieter von Zahlungsverfahren), Kreditkarten Issuer (Bank des Kunden), Kreditkarten Acquirer (Bank des Händlers), Prozessor (Payment Service Provider) bei einer Zahlungsabwicklung zwischen dem Kunden und dem Händler.

Alle Beteiligten an der Zahlungsabwicklung bei Kreditkartenzahlungen verdienen an der Verarbeitung. Für die Durchführung einer Zahlung sind folgende Kosten und Preiskomponenten durch die Kartenmarken definiert worden, die in Form eines Disagios prozentual vom verarbeiteten Zahlungsbetrags berechnet wird:

Weitere interessante Guide-Beiträge

Blog-Beiträge aus dieser Kategorie

Aufgrund einer Umstellung im Rahmen der PSD2-Verordnung sind erhöhte Ablehnungsquoten bei Kreditkarten möglich. Erfahren Sie hier, was Sie tun können.

ibi Research Studie: Händlerkosten für Kreditkartenzahlungen gesunken Eine Ende August 2016 von ibi Research veröffentlichte Studie beleuchtet erneut die gesamten

Zusätzlich zu den von den Kartenmarken definierten Kosten fallen noch Kosten für den Prozessor, also dem technischen Abwickler (Payment Service Provider, PSP), an. Dabei handelt es sich meist um eine monatliche Service-Gebühr für die Bereitstellung der technischen Infrastruktur und eine Transaktionsgebühr, die je durchgeführter Transaktion erhoben wird.

Der PSP sorgt dafür, dass Sie als Händler mit den sensiblen Kartendaten Ihrer Kunden nicht in Kontakt kommen. Wäre dies der Fall, müssten Sie als Händler dafür sorgen, dass Ihre Systeme den hohen technischen Sicherheitsstandards gemäß PCI DSS erfüllen – was ein sehr langwieriges und kostspieliges Unterfangen wäre.

Ein PSP besitzt die notwendige PCI DSS-Zertifizierung und hält Ihnen damit bezüglich der Sicherheitsanforderungen für die Abwicklung von Kreditkarten-Transaktionen den Rücken frei. Nähere Informationen zu der Funktion eines Payment Services Providers und den Unterschieden der verschiedenen Anbieter erfahren Sie in unserem Ratgeber Payment Service Provider.

Neben den zuvor aufgeführten Kostenkomponenten, die für eine erfolgreiche Zahlungstransaktion bei einer Kreditkartenzahlung anfallen, gibt es noch weiterer Gebühren, die in bestimmten Sonderfällen ins Spiel kommen, zum Beispiel bei einer Gutschrift oder bei einer Rückbelastung (Charge Back). Die verschiedenen Kostenkomponenten, die bei einer Kreditkartenzahlung in Frage kommen können, sind in der Info-Box „Preiskomponenten Kreditkartenzahlung“ aufgeführt.

| Komponente | Kosten | Anwendungsfall |

| Disagio nach dem Blended Rate Modell | ||

| Blended Disagio | Festgelegtes Disagio, z.B. 1,5% | Gilt für alle Zahlungen mit lokalen (in Deutschland oder EWR-Ländern) ausgestellten Kreditkarten, die auf Privatkunden ausgestellt sind (Consumer Cards) |

| Scheme Fees | 0,3 – 0,7% | Manche Acquirer verlangen auch bei einer Blended Rate einen zusätzlichen Aufschlag für die Scheme Fees. Achten Sie unbedingt darauf, ob das Blended Disagio die Scheme Fees bereits enthält, oder ob zusätzlich Scheme Fees erhoben werden. |

| Zuschlag für Inter-Regio-Karten | Festgelegtes Disagio in Höhe von 1,2 – 2 % | Kommt zur Anwendung, wenn die verwendete Kreditkarte aus einer anderen Welt-Region stammt als der Händler, der die Zahlung empfängt. Beispiel: Karte in den USA ausgestellt, Händler sitzt in Deutschland. |

| Zuschlag für Commercial/Corporate Cards | Festgelegtes Disagio in Höhe von 1,2 – 2 % | Kommt zur Anwendung, wenn die Karte nicht auf eine Privatperson, sondern auf eine Firma ausgestellt ist. Bei Commercial/Corporate Cards wird kein zusätzlicher Inter Regio-Zuschlag erhoben. |

| Disagio nach dem Interchange++-Preismodell | ||

| Interchange | Im Europäischen Wirtschaftsraum (EWR) auf 0,30% festgelegt.Außerhalb des EWR je nach Land und für viele Branchen unterschiedlich zwischen 0,7 und 2,1% | Wird immer fällig und geht an die kartenausstellende Bank (Issuer) |

| Scheme Fees | ca. 0,20 – 0,25% | Wird immer fällig und geht an die Karten Gesellschaften (Card Schemes) Visa, Mastercard… |

| Acquiring Fee | Verhandlungssache zwischen Händler und Acquirer und abhängig um Umsatzvolumen. Ca. 0,30 – 0,70% | Wird immer fällig und geht an den Acquirer (Zahlungsinstitut, mit dem der Händler einen Acquiring-Vertrag abschließt) |

| Weitere Preiskomponenten | ||

| Setup-Gebühr | Abhängig vom gebuchten Leistungsumfang 0 – 99 € | Werden vom PSP je benötigter Terminal-ID erhoben. |

| Service-Pauschale | Monatliches Fixum von 0 – 100,- € | Wird teilweise vom Acquirer und/oder vom PSP erhoben für die Bereitstellung der Infrastruktur. Variiert je nach Umfang der gebuchten Features. |

| Gutschrift-Gebühr | 0,50 – 2,00 € | Wird je Gutschrift vom Acquirer erhoben. |

| Vorautorisierungs-Gebühr | 0,08 – 0,20 € | Wird vom Acquirer erhoben, wenn für eine Zahlung vorab eine Autorisierung angefordert wird. |

| ChargeBack-Gebühr | 15 – 40 € | Wird bei Rückbelastung einer Zahlung fällig. |

| Transaktionsgebühr | 0,10 – 0,35 € | Wird immer fällig und je Transaktion vom PSP erhoben. |

Eine 100% Sicherheit bietet keine Zahlungsmethode, jedoch zeigt sich besonders in der EU seit der Einführung der 2FA (Zwei Faktor Authentifizierung) ein sehr geringes Volumen an Chargebacks (Rückbuchungen) von Kreditkartenzahlungen.

Der Kreditkarten Acquirer ist grundsätzlich frei in der Preisdefinition für Kreditkartenzahlungen, auch wenn einige Kostenkomponenten durch andere Parteien und Regelungen fest definiert sind.

Sie als Händler sollten in Abhängigkeit zu Ihren spezifischen Anforderungen die Angebote verschiedener Anbieter vergleichen. So können folgende Positionen deutliche Auswirkung auf die Gesamtkosten haben:

Sind Sie bereit das Potenzial Ihres Online-Shops voll auszureizen?

Sie haben sich unsere Guide- und Blog-Beiträge durchgelesen und möchten nun mit einem Payment-Experten von How2Pay Ihr konkretes Szenario besprechen?

Weitere Beiträge

Die richtige Payment Strategie für Wachstum im Online-Handel

Neue Umsatzquellen, optimierte Prozesse und smarte Vertriebskanäle sind entscheidend um nachhaltig zu wachsen. Wir zeigen Ihnen drei zentrale Hebel, um Ihr Wachstum voranzutreiben:

Erfahren Sie, welche Komponenten Sie für die Zahlungsabwicklung auf jeden Fall in Ihrem Online-Shop benötigen.

ibi Research Studie: Händlerkosten für Kreditkartenzahlungen gesunken Eine Ende August 2016 von ibi Research veröffentlichte Studie beleuchtet erneut die gesamten

Erfahren Sie alles über die Vor- und Nachteile, die Kosten und die Anbieter der Zahlungsart Online-Überweisung.

Profitieren Sie regelmäßig von unseren Payment-Tipps, direkt in Ihrem E-Mail-Postfach!

Weitere Themen

Copyright © 2022 How2Pay Consulting & Solutions GmbH & Co. KG | Webentwicklung von alexandergoia.com

Gerne rufen unsere Payment-Experten Sie zurück!